Что выгоднее: усн или енвд для ип? Действующая система налогообложения для ип в рф

Розничные торговые компании с 2013 года могут сами выбирать, какой режим использовать – ЕНВД или иную систему. Поскольку «вмененка» теперь необязательна, можно рассчитать, какую выгоду получит компания от перехода на «упрощенку».

ЕНВД или «расходная упрощенка»

Сейчас многие компании вынуждены применять ЕНВД, поскольку такая обязанность установлена Налоговым кодексом РФ. Но с 2013 года торговые фирмы смогут сами решать, какой режим выбрать, так как «вмененка» станет добровольной (п. 1 ст. 346.28 Налогового кодекса РФ).

«Упрощенка» с высоким уровнем доходов может быть выгоднее «вмененки», если в регионе действует льготная ставка. Общая ставка равна 15 процентам, но регионы вправе ее снизить до 5 процентов (п. 2 ст. 346.20 Налогового кодекса РФ).

При выборе из двух систем надо учитывать также и риски. На «упрощенке» потребуется подтвердить расходы. Если при проверке инспекторы не примут всю сумму, налог увеличится. ЕНВД может быть невыгоден, если доходы компании резко упадут, ведь «вмененный» налог все равно потребуется платить с физического показателя. В то же время при применении «упрощенки» налог исчисляется только с разницы между доходами и расходами. Исключение из этого правила – совсем уж низкая прибыль или убыточная деятельность, при которой надо перечислить в бюджет минимальный налог – 1 процент с доходов (п. 6 ст. 346.18 Налогового кодекса РФ).

Если же компания ведет помимо розничной торговли оптовую, в отношении которой применяет «упрощенку», то у нее будет еще один довод в пользу данного спецрежима. Дело в том, что при совмещении «вмененки» и «упрощенки» компании обязаны вести раздельный учет (п. 8 ст. 346.18 Налогового кодекса РФ). А при применении одной и той же системы налогообложения по всем видам деятельности необходимость в организации раздельного учета отпадет.

Выбор между ЕНВД и «упрощенкой» с доходов

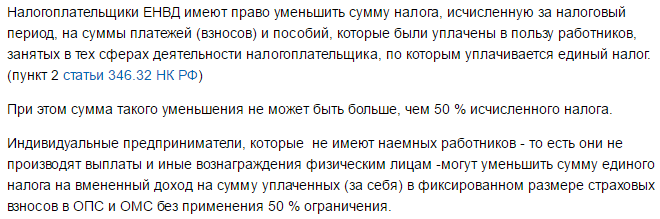

«Упрощенка» с доходов выгоднее, чем «вмененка», если доходы компании невысокие. Причем и при «упрощенке» с объектом «доходы», и при уплате ЕНВД и пособия по временной нетрудоспособности (выплаченные за счет компании) уменьшают сумму рассчитанного налога на одинаковый лимит – 50 процентов (п. 3 ст. 346.21, п. 2 ст. 346.32 Налогового кодекса РФ). Поэтому можно вывести формулу зависимости между физическим показателем и доходами. И по этим данным определить, что выгоднее применять. Отметим, что выбор «упрощенки» рискован, если доходы компании возрастут, ведь тогда увеличится и сам налог.

Пример 1.

ООО «Стимул» торгует в розницу через магазин. При таком виде торговли компания платит единый налог на вмененный доход с площади торгового зала, величина которой составляет 50 кв. м. Базовая доходность с 1 кв. м – 1800 руб. Физический показатель – площадь зала (ФП).

Если учесть К1 текущего года (1,4942) и коэффициент К2, равный 1, то для расчета ЕНВД за год можно использовать следующую формулу:

ЕНВД = 1800 руб. х 1,4942х 1 х ФП х 12 мес. х 15%.

Перемножив все данные, получим соотношение:

ЕНВД = 4841,21 руб. х ФП.

Налоговая нагрузка на «упрощенке» будет одинаковой при равенстве:

4841,21 руб. х ФП = Доходы х 6%.

Доходы = ФП х 80 686,83 руб.

Подставим в формулу значение физического показателя (площадь зала – 50 кв. м). Получится, что компании выгоден любой режим, если доходы за год равны 4 034 341,5 руб. (80 686,83 руб.х 50 кв. м). Если доходы меньше, выгоднее применять «упрощенку» с доходов. Если они больше, то ЕНВД.

Выбор из трех режимов

Единую формулу зависимости между тремя налоговыми спецрежимами вывести сложно, так как в ней несколько неизвестных показателей: физический показатель на ЕНВД, размер доходов и расходов, сумма страховых взносов и больничных пособий, а также ставка единого «упрощенного» налога. Поэтому удобнее пояснить расчет на конкретном примере.

Пример 2.

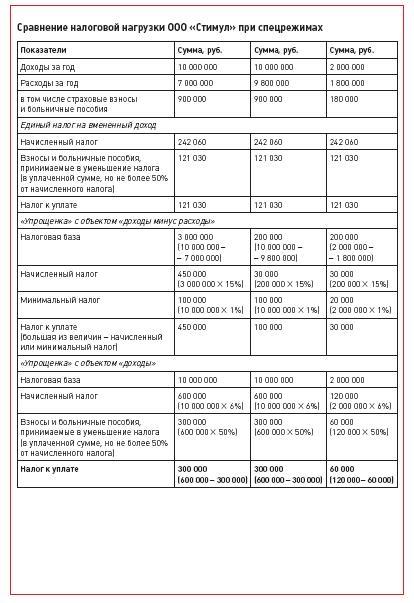

Воспользуемся условиями примера 1 и при этом предположим, что ООО «Стимул» заплатит за год взносы с доходов работников и больничные пособия в сумме 900 000 руб. Тогда ЕНВД за год (то есть суммарно за четыре квартала) составит 242 060 руб. (1800 руб. х 1,4942 х 1 х 50 кв. м х 12 мес. х 15%). После уменьшения на сумму взносов и больничных (хотя они уплачены в размере 900 000 руб., налог можно уменьшить лишь вдвое) ЕНВД составит 142 060 руб. (242 060 руб. х 50%). Сравним, что выгоднее – ЕНВД или «упрощенка» – при разном уровне доходов и расходов (см. приложение).

Предположим, что в регионе действует обычная ставка налога на «упрощенке» – 15 процентов.

Как видно из приложения, при доходах 10 000 000 руб. в год и расходах 7 000 000 руб. компании лучше применять ЕНВД. Однако при тех же высоких доходах и практически равной сумме расходов (9 800 000 руб.) более оптимальной окажется «упрощенка» с объектом «доходы минус расходы». Несмотря на то что компания заплатит минимальный налог (100 000 руб.), выгода составит 21 030 руб. (121 030 –- 100 000).

Если при той же облагаемой базе (200 000 руб.) у компании низкие доходы (2 000 000 руб.), то «упрощенка» еще выгоднее, причем с любым объектом. Налог на «упрощенке» с объектом «доходы» составит 60 000 руб., то есть экономия – 61 030 руб. (121 030 – 60 000). А при объекте «доходы минус расходы» сумма налога равна 30 000 руб., а экономия – 91 030 руб. (121 030 – 30 000).

Важно запомнить

Если доходы незначительно превышают расходы, компании может быть выгоднее применение «упрощенки» с объектом «доходы минус расходы», чем уплата ЕНВД. Причем в этом случае при наличии иных видов деятельности, не подпадающих под «вмененку», не придется вести раздельный учет по этим спецрежимам.

Самыми распространенными являются два налоговых спец.режима – УСН и ЕНВД. УСН – это упрощенная система налогообложения, а ЕНВД – единый налог на вмененный доход. Попробуем разобраться в том, какой режим удобнее и проще для компании и ИП для грузоперевозок, розничной торговли и т.д..

УСН и ЕНВД: различия

Зарегистрировавшись в налоговом органе, компания или индивидуальный предприниматель должны выбрать режим налогообложения, в соответствии с которым они будут вести свою деятельность, начислять налоги и сборы, составлять отчетность. Каждый из действующих режимов помимо определенных нюансов и тонкостей имеют свои ограничения.

Подробно о порядке применения каждого из спецрежимов налогообложения написано в ст. 346.13 и 346.26 НК РФ. Каждый режим организации и предприниматели могут принимать на добровольной основе, путем подачи специального заявления.

Чтобы разобраться в том, какой режим выгоднее, необходимо выделить основные моменты применения каждой системы налогообложения.

Различия между УСН и ЕНВД следующие:

- УСН может применяться по отношению ко всей деятельности предприятия или ИП, а ЕНВД используется только применительно к конкретному виду деятельности;

- предусмотрены существенные различия в формировании налоговой базы при исчислении налога к уплате. При «вмененке» налог рассчитывается и уплачивается с дохода, которые для каждого вида деятельности заранее определен, в то время как при УСН налог идет с поступивших доходов или доходы минус расходы. Иными словами, при ЕНВД размер налога будет зависеть от нормативной стоимости показателя, а при УСН от размера поступившего дохода и произведенных расходов.

Получите 267 видеоуроков по 1С бесплатно:

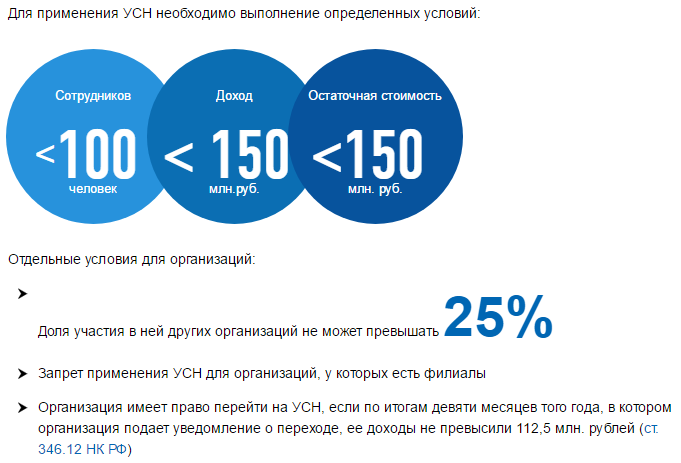

Существует еще один нюанс, который стоит иметь ввиду организациям или ИП – переход на УСН ограничен. Возможность подать соответствующее заявление предоставляется раз в год.

Какой спец.режим выгоднее для ИП

Однозначного ответа на вопрос о том, какой из описанных режимов лучше для ИП нет. Каждый предприниматель должен самостоятельно выбрать подходящий вариант налогообложения с учетом особенностей своей деятельности.

Все дело в том, что оба режима имеют свой способ определения налоговой базы. Если при УСН, размер налога к уплате во многом зависит от внешних факторов, то при «вмененке» предприниматель оплачивает строго определенную сумму с учетом действующих нормативов:

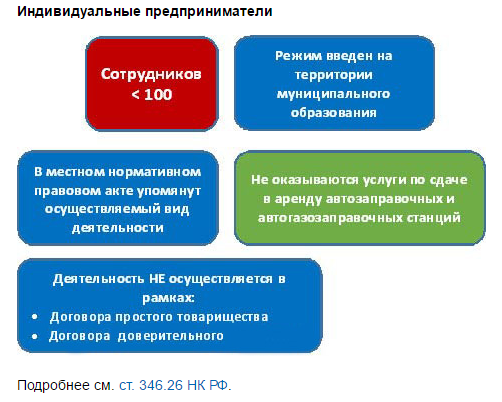

С другой стороны, ЕНВД является более простым режимом в плане ведения бухгалтерского учета и составления специальной отчетности. Достаточно составить соответствующий отчет и сдать его в ИФНС, в то время, как при упрощенной системе необходимо вести специальную книгу учета доходов и расходов, а потом, на основании зафиксированных данных, составлять декларацию. Но данный спецрежим имеет свои ограничения:

ЕНВД или УСН: что предпочтительнее для розничной торговли и для грузоперевозок

В случае розничной торговли наиболее выгодным для ИП является УСН. Все дело в том, что при ЕНВД площадь торгового зала ограничена 150 кв. метрами и независимо от наличия выручки налог все равно придется уплачивать.

Для начинающего предпринимателя такие условия не очень выгодны, поэтому стоит обратить внимание на УСН. Данный режим подойдет для компании со средними оборотами торговли. Предприниматель получает возможность снизить налоговое бремя за счет средств, которые были уплачены в Пенсионный фонд РФ, в качестве взносов за работников. Недостатками в этом случае является обязательное использование ККМ и необходимость уплаты минимального налога в случае отсутствия оборотов:

Если предприниматель занимается грузоперевозками, то наиболее оптимальным является режим ЕНВД, поскольку это позволит снизить налоговую нагрузку на предпринимателя и избавиться от необходимости вести бухгалтерский учет и уменьшить налог на страховые взносы:

Однако, здесь также есть свои ограничения. Данный спецрежим подойдет предпринимателям, у которых численность единиц транспортных средств не превышает 20, включая арендованные машины.

Прежде всего необходимо отметить, что ЕНВД (единый налог на вмененный доход), изначально задумывался как льготный режим для малого бизнеса, также как и УСН. Оба режима налогообложения предполагают замену всех четырех налогов одним . Вместо налога на прибыль (НП), налога на имущества организаций (НДФЛ и налога на имущество физических лиц – для ИП), ЕСН и НДС налогоплательщик должен оплачивать всего один налог. Очевидно уменьшения налогооблагаемой базы и объема документооборота.

Вместе с тем, ЕНВД во многом отличается от УСН:

В первую очередь , Упрощенная система налогообложения – это добровольный выбор ИП , а ЕНВД – обязательный в соответствии с законодательством . На УСН может перейти абсолютно любой налогоплательщик, если он соответствуют требованиям НК РФ (подробнее об этом мы расскажем в другой статье). На ЕНВД налогоплательщик обязан будет перейти, если осуществляет хотя бы один из видов деятельности, указанных в п. 2 ст. 346.26 НК РФ. Необходимо отметить, что для этого еще должен быть соответствующий нормативно-правовой акт муниципального образования или законы г. Москвы и Санкт-Петербурга о введении ЕНВД в отношении конкретных видов деятельности. НК РФ устанавливает перечень из тринадцати видов деятельности, по которым муниципальные образование, город Москва и город Санкт-Петербург могут ввести режим налогообложения в виде ЕНВД. Если же они это сделали, налогоплательщики, предпринимательская деятельность которых подпадает под эти виды, должны перевестись с общего режима налогообложения или УСН на уплату ЕНВД. Между тем муниципальные образования и представительные органы Москвы и Санкт-Петербурга не всегда пользуются этим правом. В Москве, например, ЕНВД установлен только в отношении наружной рекламы. В результате ИП и предприятия, занимающиеся торговлей, оказанием различных услуг вынуждены уходить в тень в связи с огромными налогами…..

Второе отличие происходит из первого. На УСН соответственно переводится вся деятельность налогоплательщика. ЕНВД же должен уплачивается исключительно в отношении тех видов деятельности, которые подпадают под этот режим. Соответственно, если предприятие или индивидуальный предприниматель ведет сразу несколько видов деятельности, часть из которых подпадает под ЕНВД, а другая часть – нет, такой плательщик должен будет осуществлять два отдельных вида учета. Один - в отношении ЕНВД, другой же будет вестись в общем режиме налогообложения или УСН. На первый взгляд кажется все просто: но если ты занимаешься торговлей (розничной или оптовой) и допустим в отношении розничной торговли уплачиваешь ЕНВД, в отношении оптовой – обычные налоги. Соответственно ведешь раздельный учет товаров, обязательств, имущества. Тут то и кроются основные проблемы, которые нашли отражение в судебной практике. Об этом подробно мы расскажем в другой статье.

Если подводить промежуточный итог – самые важные различия ЕНВД и УСН – это 1) добровольность УСН и принудительность ЕНВД, и 2) необходимость ведения раздельного учета на ЕНВД.

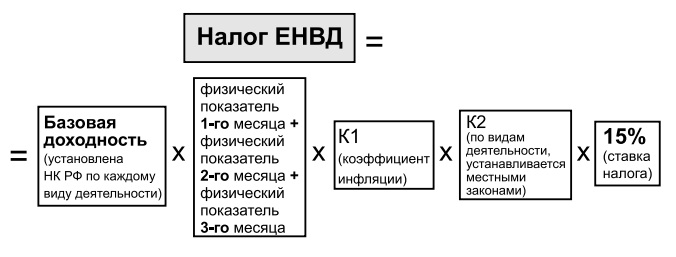

Третье различие уже не столь существенно, однако оно происходит из самой сути ЕНВД. Налог, который уплачивается в рамках Упрощенной системы налогообложения – по своей сути- это обычный налог, который, очень напоминает налог на прибыль (НП). Есть ставка, рассчитывается база для налога. Показатели перемножаются – как результат получаем сумма налога. Налоговая база при этом рассчитывается по факту полученных доходов и понесенных расходов. Налоговая база единого налога на вмененный доход определяется совершенно по-другому. Ею является величина вмененного дохода. Вмененный доход – это необходимая базовая доходность (скорректированная на различные коэффициенты), умноженная на величину физ. показателя. Данная базовая доходность установлена Налоговым Кодексом РФ (ст. 346.29). То есть для исчисления ЕНВД абсолютно не важно, сколько предприниматель или предприятие заработало. Соответственно отсюда и название – вмененный доход.

Четвертое отличие между ЕНВД и УСН уже определяется всем вышесказанным. На УСН плательщик имеет больше свободы выбора, у него естьвозможности для планирования по уплате налогов внутри УСН. Налогоплательщик вправе выбирать объект налогообложения – доходы или прибыль (доходы минус расходы). И в зависимости от того, что выбрано налоговая ставка будет либо 6% (объект - доходы), либо 15% (объект - прибыль). В каждом из случаев плательщик будет рассчитывать, что интересно именно ему. На ЕНВД таких возможностей нет. Величина вмененного дохода умножается на налоговую ставку – 15%.

Кроме вышеуказанного, ЕНВД от УСН отличается и в деталях. Например, налоговый период для УСН – это год, а для ЕНВД – квартал.

На самом деле получается, что единый налог на вмененный доход в чем-то менее выгоден для налогоплательщиков, чем УСН. На ЕНВД меньше выбора и возможностей для планирования по уплате налогов. Но при этом необходимо вести раздельный учет, если одновременно находишься на общем режиме налогообложения или УСН и ЕНВД. ЕНВД вводили для упрощения налогового администрирования и увеличения собираемости налогов. Ведь почти все виды предпринимательской деятельности, которые подлежат обложению налогов по ЕНВД, достаточно «сомнительные» для налоговиков.

| Бухгалтер | 8 279 | голосов: 14

С 2013 года торговые компании могут сами выбирать, какой режим использовать – ЕНВД или иную систему. Поскольку «вмененка» теперь необязательна, можно рассчитать, какую выгоду получит компания от перехода на «упрощенку».

ЕНВД или «расходная упрощенка»

Сейчас многие компании вынуждены применять ЕНВД, поскольку такая обязанность установлена Налоговым кодексом РФ. Но с 2013 года торговые фирмы смогут сами решать, какой режим выбрать, так как «вмененка» станет добровольной (п. 1 ст. 346.28 НК РФ).

Для УСН с объектом «доходы минус расходы» важно, какой финансовый результат получила компания. Чем выше прибыль, тем больше сумма налога. Поэтому при высокой доходности выгоднее остаться на ЕНВД. Плюс «вмененки» и в том, что компания не потеряет право на спецрежим, если доходы за год превысят 60 млн руб. При доходах выше этого лимита сумма ЕНВД не изменится, а на «упрощенке» потребуется пересчитать налоги по общей системе и доплатить НДС и налог на прибыль, а также налог на имущество.

УСН с высоким уровнем доходов может быть выгоднее ЕНВД, если в регионе действует льготная ставка. Общая ставка равна 15 процентам, но регионы вправе ее снизить до 5 процентов (п. 2 ст. 346.20 НК РФ).

При выборе из двух систем надо учитывать также и риски. На «упрощенке» потребуется подтвердить расходы. Если при проверке инспекторы не примут всю сумму, налог увеличится. ЕНВД может быть невыгоден, если доходы компании резко упадут, ведь «вмененный» налог все равно потребуется платить с физического показателя. В то же время при применении УСН налог исчисляется только с разницы между доходами и расходами. Исключение из этого правила – совсем уж низкая прибыль или убыточная деятельность, при которой надо перечислить в бюджет минимальный налог – 1 процент с доходов (п. 6 ст. 346.18 НК РФ).

Если же компания ведет помимо розничной торговли оптовую, в отношении которой применяет «упрощенку», то у нее будет еще один довод в пользу данного спецрежима. Дело в том, что при совмещении ЕНВД и УСН компании обязаны вести раздельный учет (п. 8 ст. 346.18 НК РФ). А при применении одной и той же системы налогообложения по всем видам деятельности необходимость в организации раздельного учета отпадет.

Выбор между ЕНВД и УСН с доходов

«Упрощенка» с доходов выгоднее, чем «вмененка», если доходы компании невысокие. Причем и при «упрощенке» с объектом «доходы», и при уплате ЕНВД страховые взносы и пособия по временной нетрудоспособности (выплаченные за счет компании) уменьшают сумму рассчитанного налога на одинаковый лимит – 50 процентов (п. 3 ст. 346.21 , п. 2 ст. 346.32 НК РФ). Поэтому можно вывести формулу зависимости между физическим показателем и доходами. И по этим данным определить, что выгоднее применять. Отметим, что выбор «упрощенки» рискован, если доходы компании возрастут, ведь тогда увеличится и сам налог.

Пример 1 . ООО «Стимул» торгует в розницу через магазин. При таком виде торговли компания платит единый налог на вмененный доход с площади торгового зала, величина которой составляет 50 кв. м. Базовая доходность с 1 кв. м – 1800 руб. Физический показатель – площадь зала (ФП).

Если учесть К1 текущего года (1,4942) и коэффициент К2, равный 1, то для расчета ЕНВД за год можно использовать следующую формулу:

ЕНВД = 1800 руб. х 1,4942х 1 х ФП х 12 мес. х 15% .

Перемножив все данные, получим соотношение:

ЕНВД = 4841,21 руб. х ФП .

Налоговая нагрузка на УСН будет одинаковой при равенстве:

4841,21 руб. х ФП = Доходы х 6% .

Доходы = ФП х 80 686,83 руб .

Подставим в формулу значение физического показателя (площадь зала – 50 кв. м). Получится, что компании выгоден любой режим, если доходы за год равны 4 034 341,5 руб. (80 686,83 руб.х 50 кв. м). Если доходы меньше, выгоднее применять «упрощенку» с доходов. Если они больше, то ЕНВД.

Выбор из трех режимов

Единую формулу зависимости между тремя налоговыми спецрежимами вывести сложно, так как в ней несколько неизвестных показателей: физический показатель на ЕНВД, размер доходов и расходов, сумма страховых взносов и больничных пособий, а также ставка единого «упрощенного» налога. Поэтому удобнее пояснить расчет на конкретном примере.

Пример 2 . Воспользуемся условиями примера 1 и при этом предположим, что ООО «Стимул» заплатит за год взносы с доходов работников и больничные пособия в сумме 900 000 руб. Тогда ЕНВД за год (то есть суммарно за четыре квартала) составит 242 060 руб. (1800 руб. х 1,4942 х 1 х 50 кв. м х 12 мес. х 15%). После уменьшения на сумму взносов и больничных (хотя они уплачены в размере 900 000 руб., налог можно уменьшить лишь вдвое) ЕНВД составит 142 060 руб. (242 060 руб. х 50%). Сравним, что выгоднее – ЕНВД или УСН – при разном уровне доходов и расходов:

Предположим, что в регионе действует обычная ставка налога на «упрощенке» – 15 процентов.

Как видно из приложения, при доходах 10 000 000 руб. в год и расходах 7 000 000 руб. компании лучше применять ЕНВД. Однако при тех же высоких доходах и практически равной сумме расходов (9 800 000 руб.) более оптимальной окажется «упрощенка» с объектом «доходы минус расходы». Несмотря на то что компания заплатит минимальный налог (100 000 руб.), выгода составит 21 030 руб. (121 030 –- 100 000).

Если при той же облагаемой базе (200 000 руб.) у компании низкие доходы (2 000 000 руб.), то «упрощенка» еще выгоднее, причем с любым объектом. Налог на «упрощенке» с объектом «доходы» составит 60 000 руб., то есть экономия – 61 030 руб. (121 030 – 60 000). А при объекте «доходы минус расходы» сумма налога равна 30 000 руб., а экономия – 91 030 руб. (121 030 – 30 000).

Важно!

Если доходы незначительно превышают расходы, компании может быть выгоднее применение УСН с объектом «доходы минус расходы», чем уплата ЕНВД. Причем в этом случае при наличии иных видов деятельности, не подпадающих под «вмененку», не придется вести раздельный учет по этим спецрежимам.